- Phân phối các sản phẩm rượu ngoại chính hãng có nguồn gốc xuất xứ rõ ràng , Hotline: 035.882.5555

-

-

2.500.000 VND

2.500.000 VNDCHIVAS 21 NĂM

Rượu Chivas 21 hay Royal Salute 21 Years Old là kết quả của sự pha...

Chi Tiết -

600.000 VND

600.000 VNDCHIVAS 12 NĂM

Chivas 12 năm là khởi nguồn của dòng rượu Chivas thương hiệu ....

Chi Tiết

Ông Johnathan Hạnh Nguyễn đầu tư vào dịch vụ hàng không

Ba công ty của vị đại gia này này sẽ mua hơn 31 triệu cổ phần, tương đương 23,6% vốn điều lệ của Công ty Dịch vụ hàng không sân bay Tân Sơn Nhất (Sasco).

Hình 1: Ông Johnathanh Hạnh Nguyễn đầu tư vào dịch vụ hàng không năm 2014

Theo tin từ Sở Giao dịch chứng khoán TP HCM, ngày 18/9 tới Công ty cổ phần dịch vụ hàng không sân bay Tân Sơn Nhất (Sasco) sẽ tiến hành chào bán cổ phiếu lần đầu ra công chúng (IPO). Cụ thể, doanh nghiệp sẽ đấu giá công khai hơn 31 triệu cổ phiếu, tương đương 23,65% vốn điều lệ với giá khởi điểm 10.000 đồng một đơn vị.

Cùng với việc bán đấu giá công khai, Sasco cũng sẽ chào bán lượng cổ phần tương đương 23,6% vốn điều lệ cho nhà đầu tư chiến lược. Sau quá trình chọn lọc đối tác trong thời gian dài với các tiêu chí khắt khe, mới đây 3 nhà đầu tư chiến lược thuộc nhóm công ty của ông Johnathan Hạnh Nguyễn đã được Tổng công ty Cảng hàng không Việt Nam và Bộ Giao thông Vận tải chấp thuận. Ông Hạnh Nguyễn vốn được giới kinh doanh biết đến với tư cách một "ông trùm" hàng hiệu tại Việt Nam, người đang quản lý Trung tâm thương mại Tràng Tiền Plaza tại Hà Nội.

Theo phương án được các cơ quan quản lý phê duyệt, Công ty TNHH xuất nhập khẩu Liên Thái Bình Dương (IPP) sẽ mua 21 triệu cổ phần, tương ứng 16% vốn điều lệ; Công ty TNHH thời trang và mỹ phẩm Duy Anh (DAFC) mua 6,57 triệu cổ phần, tương ứng 5% vốn điều lệ; Công ty TNHH thời trang và mỹ phẩm châu Âu (ACFC) mua 3,4 triệu cổ phần, tương ứng 2,6% vốn điều lệ. Số tiền mà các công ty này phải chi ra tối thiểu là 310,3 tỷ đồng. Nhà đầu tư chiến lược sẽ được mua theo phương thức thỏa thuận trước khi bán đấu giá công khai. Giá bán sẽ không thấp hơn giá khởi điểm đã được duyệt.

Sau khi hoàn tất thủ tục chuyển nhượng cổ phần, những đối tác trên sẽ hỗ trợ Sasco trong việc phát triển, mở rộng hoạt động kinh doanh hàng cao cấp, xây dựng hệ thống phân phối các thương hiệu nổi tiếng.

Trao đổi với VnExpress.net, ông Johnathan Hạnh Nguyễn cũng xác nhận đang hoàn tất quá trình mua lại cổ phần. “Sau quá trình thương thảo, họ đã chọn chúng tôi làm đối tác chiến lược. Việc làm thủ tục đang trong quá trình hoàn tất cho nên chưa thể thông tin chi tiết hơn về chuyện này”, ông Johnathan Hạnh Nguyễn nói.

Sau khi IPO, Tổng công ty Cảng hàng không Việt Nam (ACV - công ty mẹ của Sasco) sẽ nắm giữ 51% cổ phần; 23,65% sẽ được bán đấu giá công khai; 23,6% dành cho nhà đầu tư chiến lược và 1,75% là cho người lao động.

-

Bánh Ngoại Nhập

-

Bánh Trung Thu

-

Bia Anh

-

Bia Bỉ

-

Bia Budweiser

-

BIA CORONA _ MEXICO

-

Bia Hà Lan

-

Bia NGA

-

Bia Nhật

-

Bia Sài Gòn

-

Bia Tiệp

-

Bia Đức

-

Giỏ quà tết

-

Glenmorangie

-

HENNESSY

-

Kẹo và Socola Ngoại

-

Meukow

-

Phụ Kiện Rượu

-

Quà Tặng Giáng Sinh

-

Remy Martin

-

RƯỢU ABERLOUR

-

RƯỢU BALLANTINES

-

RƯỢU BALVENIE

-

RƯỢU BOWMORE

-

Rượu Brandy

-

Rượu Camus

-

RƯỢU CARDHU

-

Rượu Chabot

-

Rượu Champagnes

-

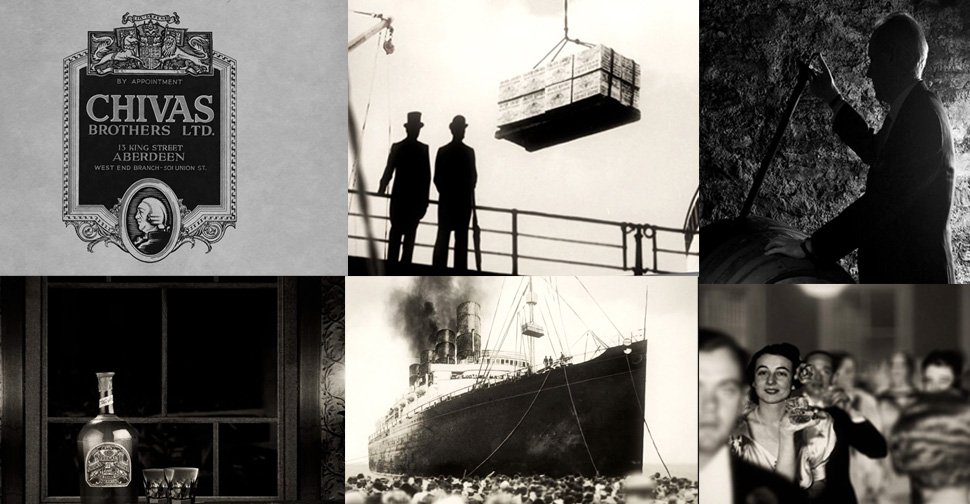

RƯỢU CHIVAS

-

Rượu cho phái nữ

-

Rượu Dalmore

-

Rượu Gin

-

Rượu GlenDronach

-

RƯỢU GLENFIDDICH

-

Rượu Glenlivet

-

RƯỢU HÀ NỘI ( HALICO )

-

Rượu Highland Park

-

RƯỢU JACK DANIELS

-

Rượu Jim Beam

-

RƯỢU JOHNNIE WALKER

-

Rượu Label 5

-

RƯỢU LAGAVULIN

-

RƯỢU LAPHROAIG

-

Rượu Louis Royer

-

RƯỢU MACALLAN

-

Rượu Martell

-

RƯỢU MORTLACH

-

Rượu Nhật bản

-

Rượu Otard

-

RƯỢU PHA CHẾ

-

Rượu Rhum

-

RƯỢU RƠM VÀNG

-

RƯỢU SÂN ĐÌNH

-

RƯỢU SINGLETON

-

Rượu Smokehead

-

RƯỢU SOJU HÀN QUỐC

-

Rượu Sparkling

-

Rượu SpeyBurn

-

Rượu Teacher 's

-

RƯỢU VANG

-

RƯỢU VANG CHILE

-

RƯỢU VANG NGỌT

-

Rượu Vang Passion

-

RƯỢU VANG PHÁP

-

RƯỢU VANG THĂNG LONG

-

RƯỢU VANG Ý

-

RƯỢU VANG ĐÀ LẠT

-

RƯỢU VODKA BELUGA

-

RƯỢU VODKA MEN

-

Rượu đang làm Thị trường

-

Thuốc lá ngoại

-

Vodka Nhập Khẩu

Danh Mục Sản Phẩm

- Bánh Ngoại Nhập

- Bánh Trung Thu

- Bia Anh

- Bia Bỉ

- Bia Budweiser

- BIA CORONA _ MEXICO

- Bia Hà Lan

- Bia NGA

- Bia Nhật

- Bia Sài Gòn

- Bia Tiệp

- Bia Đức

- Giỏ quà tết

- Glenmorangie

- HENNESSY

- Kẹo và Socola Ngoại

- Meukow

- Phụ Kiện Rượu

- Quà Tặng Giáng Sinh

- Remy Martin

- RƯỢU ABERLOUR

- RƯỢU BALLANTINES

- RƯỢU BALVENIE

- RƯỢU BOWMORE

- Rượu Brandy

- Rượu Camus

- RƯỢU CARDHU

- Rượu Chabot

- Rượu Champagnes

- RƯỢU CHIVAS

- Rượu cho phái nữ

- Rượu Dalmore

- Rượu Gin

- Rượu GlenDronach

- RƯỢU GLENFIDDICH

- Rượu Glenlivet

- RƯỢU HÀ NỘI ( HALICO )

- Rượu Highland Park

- RƯỢU JACK DANIELS

- Rượu Jim Beam

- RƯỢU JOHNNIE WALKER

- Rượu Label 5

- RƯỢU LAGAVULIN

- RƯỢU LAPHROAIG

- Rượu Louis Royer

- RƯỢU MACALLAN

- Rượu Martell

- RƯỢU MORTLACH

- Rượu Nhật bản

- Rượu Otard

- RƯỢU PHA CHẾ

- Rượu Rhum

- RƯỢU RƠM VÀNG

- RƯỢU SÂN ĐÌNH

- RƯỢU SINGLETON

- Rượu Smokehead

- RƯỢU SOJU HÀN QUỐC

- Rượu Sparkling

- Rượu SpeyBurn

- Rượu Teacher 's

- RƯỢU VANG

- RƯỢU VANG CHILE

- RƯỢU VANG NGỌT

- Rượu Vang Passion

- RƯỢU VANG PHÁP

- RƯỢU VANG THĂNG LONG

- RƯỢU VANG Ý

- RƯỢU VANG ĐÀ LẠT

- RƯỢU VODKA BELUGA

- RƯỢU VODKA MEN

- Rượu đang làm Thị trường

- Thuốc lá ngoại

- Vodka Nhập Khẩu